Našim klientom odporúčame kupovať predovšetkým také finančné nástroje, ktoré majú jasnú a transparentnú trhovú cenu. Prečo je to také dôležité?

Aby ste ich vedeli predať kedykoľvek v prípade potreby a bez zbytočných strát.

Na prvý pohľad by sa zdalo, že pojem „cena“ je jasný. S cenami sa stretávame už od detstva, napríklad keď nás mama poslala na nákup potravín, tak sme si všimli, že všetko, čo sme položili do košíka, malo nejakú cenu. Ale už pri nákupe potravín si uvedomíme maličký problém: v jednom obchode stojí štvrť kila masla 2,39 EUR, ale v inom, o kúsok ďalej, majú akciu, a to isté maslo, od toho istého výrobcu, stojí 1,29 EUR! Aká je teda vlastne cena masla? Nielen o cene masla, ale aj o cenách cenných papierov a iných finančných produktov budeme hovoriť v tomto článku.

Keď začneme uvažovať o cenách, po chvíli si uvedomíme, že ceny sú rozdielne aj z pohľadu, či chceme daný tovar, cenný papier alebo iný finančný inštrument kupovať alebo predávať. Typickým príkladom sú cudzie meny

– povedzme, že mám v nemenovanej banke účet v eurách (EUR) aj vo švajčiarskych frankoch (CHF). Potrebujem nakúpiť 10.000 CHF. Pozriem sa do kurzového lístka tejto banky a vidím takúto tabuľku (Tabuľka č. 1).

Kurzy sú uvedené z pohľadu banky, takže „predaj devíz” znamená, že banka predáva a klient kupuje. V našom príklade budeme teda nakupovať za kurz 1.05640. Kurz vyjadruje, koľko jednotiek cudzej meny zodpovedá jednému euru. Podelím 10.000/1.05640 = 9.466,11, takže za 10.000 CHF zaplatím 9.466,11 EUR.

A teraz si predstavme opačnú situáciu: zistím, že nakoniec tie švajčiarske franky nepotrebujem, a vymením 10.000 CHF za eurá. Tentokrát použijem kurz 1.10510, pretože ja predávam, ale banka odo mňa nakupuje („nákup devíz”). Zistím, že 10.000/1.10510 = 9.048,95. Následne si uvedomím, že na tejto transakcii som prerobil, lebo som začínal so sumou 9.466,11 EUR, tú som vymenil za 10.000 CHF, ale keď som švajčiarske franky vymenil naspäť na eurá, dostal som už len 9.048,95 EUR.

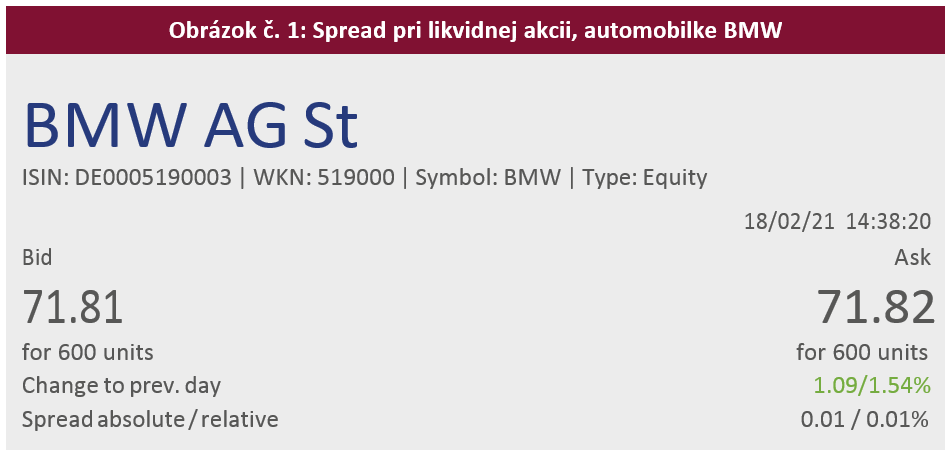

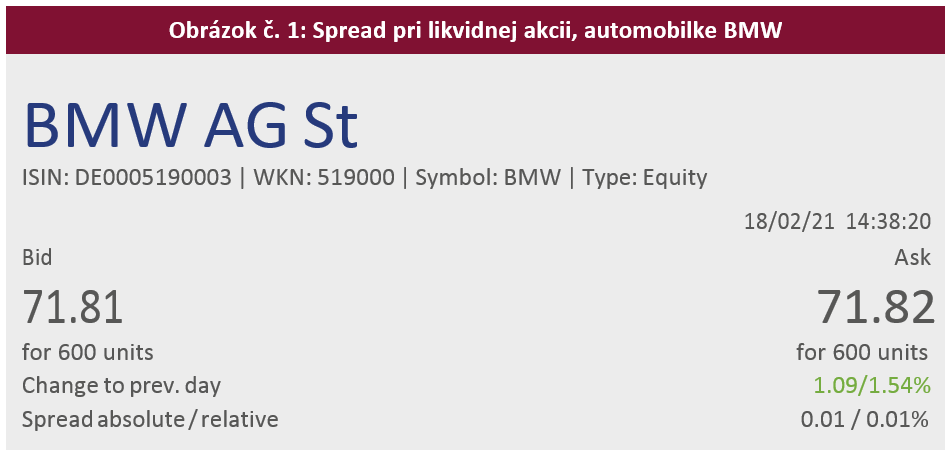

Prečo je to tak? Lebo banka pracuje s určitým ziskom, s maržou. Vo všeobecnosti, pri akomkoľvek finančnom aktíve sa rozdiel medzi nákupnou a predajnou cenou nazýva spread (po slovensky „cenové rozpätie”). Už asi tušíme, že čím väčší spread, tým horšie. Pozrime sa na spread pri likvidnej akcii, automobilke BMW (Obrázok č. 1).

Ako vidíme, rozdiel medzi najlepšou cenou na nákup (po anglicky „bid”) a cenou na predaj („ask”) je len jeden cent, čo je menej ako 0,01 %. Prečo je to dôležité? Predstavme si, že trh sa nepohne, a budem chcieť svoju investíciu predať – napríklad preto, že potrebujem peniaze, alebo preto, že som pre ne našiel perspektívnejšie umiestnenie. V prípade vyššie spomínaného BMW nakupujem za 71,82 EUR a predávam za 71,81 EUR – teda stratím len 1 cent, respektíve 0,01 %. (Samozrejme, treba ešte pripočítať poplatky za nákup a predaj, ktoré sú však individuálne).

Pri konverzii, ktorá je uvedená na začiatku článku, by som prerobil až 4 %. To je obrovský rozdiel. Poučenie, ktoré z toho plynie:

nevšímam si len cenu, za ktorú môžem kúpiť dané aktívum, ale aj rozdiel medzi nákupnou a predajnou cenou.

Pekným príkladom, keď si toto ľudia neuvedomili, bol nákup takzvaných „investičných” diamantov. Niektorí ľudia sa nechali zlákať a nakúpili ich, lebo im bolo vsugerované, že cena takýchto diamantov len rastie.

Poznám dva konkrétne príbehy, keď chceli investori, fyzické osoby, nakúpené diamanty predať, a trvalo im to viac ako 6 mesiacov (!).

Cena bola o 20 – 25 % nižšia, ako cena, za ktorú nakupovali. Pritom ponuková cena (teda tá, za ktorú spoločnosť predávala diamanty ďalším investorom) sa prakticky nezmenila. Dosť drahé poučenie, čo poviete?

Ďalším aspektom, na ktorý sa pozrieme bližšie, je transparentnosť ceny. Keď školím novo nastúpených privátnych bankárov, používam takýto primitívny príklad osvetľujúci pojem „trhová cena”: vystúpite z vlaku na bratislavskej hlavnej stanici a potrebujete sa dostať do centra mesta. Nepoznáte spoje mestskej hromadnej dopravy, tak sa rozhodnete pre taxík. Zrazu zistíte, že priamo pred stanicou stojí zopár taxíkov, tak si sadnete do prvého z nich, odveziete sa a pri platení s hrôzou zistíte, že dvojkilometrová cesta vás stála 20 EUR.

Prečo? Na dverách taxíka je normálnym písmom napísané, že jazdné za jeden kilometer je 1,90 EUR, ale menším písmom, že minimálne jazdné je 15 EUR. A to ste si nevšimli, tak ste si zaplatili. Za niektoré vedomosti sa proste platí. Pritom na to isté miesto sa dá dostať za 4 alebo 5 EUR, pretože existujú taxislužby, ktoré vás odvezú v rámci mesta za paušál.

Aká je teda trhová cena jazdy z Hlavnej stanice v Bratislave do centra mesta? Rozhodne nie 20 EUR, keďže vy ste objednávateľ tej služby (kupujúci), hľadáte najnižšiu cenu pri rovnakej kvalite. A tá je spomínaných 4 alebo 5 EUR (ospravedlňujem sa, že to neviem presne, ale taxíkom som dávno necestoval).

Poučenie: či kupujem maslo, službu alebo finančný produkt, vždy by som mal poznať trhovú cenu, ktorou rozumieme najnižšiu možnú cenu pri rovnakej kvalite. Inak nás môžu obabrať a môžeme na to doplatiť, ako bolo vidno pri drahej ceste taxíkom. Keď sa o tomto rozprávam s klientmi, tak sa zasmejú, páči sa im príklad s taxíkom a zároveň povedia, že pri finančných produktoch sa im to nemôže stať. Naozaj?

Nemenovaná banka vydávala zaujímavý investičný certifikát pre svojich klientov privátneho bankovníctva. Teda, presnejšie povedané, zaujímavý bol tým, že lákala na vysoký výnos, ktorý vyplatí v každom prípade, konkrétne 7,00 %. Kto by sa nedal zlákať, keď úrokové sadzby v banke sú blízke nule? Certifikát bol pomerne jednoduchý: jeden kus certifikátu sa vydával 6. 12. 2019 za cenu 1 000 EUR a splatný bol 6. 12. 2020. Pri splatnosti bolo garantované vyplatenie výnosu 70 EUR, čo je 7 % z 1 000 EUR. Ale pozor! Nejde o dlhopis, takže pri splatnosti malo byť vyplatené:

- 1 000 EUR, ak cena akcie Royal Dutch Shell bude 3. 12. 2020 vyššia alebo rovná ako bola 6. 12. 2019.

- x EUR, pričom x je suma, ktorá zodpovedá percentuálnemu poklesu akcie Royal Dutch Shell od 6. 12. 2019 do 3. 12. 2019 (teda ak klesne o 20 %, dostanete pri splatnosti 800 EUR).

Keď si uvedomíte, že môžete aj výrazne stratiť, certifikát už nie je natoľko zaujímavý. Konkrétne sa stalo to, že spomínaná akcia klesla o 50 %, takže ste utrpeli stratu viac ako 40 % (a čerešničkou na torte je, že výnos 7 %, ktorý vám bol vyplatený, ste museli zdaniť).

Ale poďme k tej cene: klienti si mysleli, že trhová cena tohto certifikátu je 1 000 EUR, veď predsa za toľko ho kupovali. Lenže certifikát nie je obchodovaný na burze (išlo o malú emisiu v objeme 5 mil. EUR a neoplatilo sa to dávať na burzu). Ako potom ale zistíte férovú trhovú cenu? Veľmi ťažko. Google Vám nepomôže. Existujú však stránky, kde sa dajú nájsť certfikáty, ktoré sa obchodujú na burzách, a viete si ich vyfiltrovať podľa splatnosti, podkladového aktíva (to je aktívum, od ktorého sa odvíja suma vyplatená pri splatnosti certifikátu, v našom prípade Royal Dutch Shell) a ďalších parametrov. A potom môžeme s prekvapením zistiť, že existujú podobné certifikáty s ročnou splatnosťou, ale lepšími parametrami, ako ponúkala nemenovaná banka…

Aké z toho plynie poučenie?

Mali by sme kupovať predovšetkým také finančné nástroje, ktoré majú jasnú, transparentnú trhovú cenu.

Preto v našich riadených portfóliách používame hlavne ETF (fondy obchodované na burze) alebo certifikáty obchodované na burzách. V oboch prípadoch existuje jasná trhová cena a aj spready sú veľmi malé. Navyše, existujú takzvaní tvorcovia trhu (po anglicky „market makers”), ktorí v každom okamihu dávajú záväzné ceny na nákup aj na predaj, a to vo veľmi slušných objemoch, rádovo stovky tisíc až milióny EUR. Ide zvyčajne o renomované globálne banky alebo veľkých obchodníkov s cennými papiermi. To znamená, že v každej sekunde bez problémov predáte alebo kúpite množstvo, ktoré je postačujúce pre bežného klienta privátneho bankovníctva.

Osobitnú kategóriu tvoria korporátne (firemné) dlhopisy slovenských alebo českých emitentov. Keď sa vydávajú, ponúkajú sa za cenu, ktorú určí emitent po dohode s bankou alebo obchodníkom s cennými papiermi, ktorý ich predáva. Väčšinou nie sú prijaté na burzu a ak aj sú, neznamená to automaticky, že ich tam dokážete predať. Musí existovať dopyt.

Jednoducho: burza je miesto, kde sa majú sústreďovať dopyt a ponuka týkajúce sa konkrétneho cenného papiera. Na Burze cenných papierov v Bratislave je však polomŕtvo a neviem o tom, že by existovali tvorcovia trhu na firemné dlhopisy. A aj keď uvidíte, že posledná cena konkrétneho dlhopisu bola 100,00 % (udáva sa vždy v percentách menovitej hodnoty), nemusí sa vám podariť predaj ani za 95 %, ak je tá cena staršieho dáta a jednoducho neexistuje dopyt.

Preto ak sa odhodláte kúpiť firemný dlhopis, pýtajte sa, ako je to s možnosťou predať ho pred splatnosťou. V každom prípade by malo byť vaše nastavenie také, že by ste mali byť ochotní držať ho do splatnosti a len vo výnimočných prípadoch predávať skôr. Mali by ste sa pýtať, akému okruhu a akému počtu osôb budú tieto dlhopisy ponúknuté, ako sa historicky obchodovali a podobne. Ak si predstavíte dlhopis Arca Capital, on síce mohol deklarovať cenu 100 %, ale keď už boli problémy skupiny medializované, ťažko by ste ho predali aj za polovicu.

A to sú tie neviditeľné ceny, o ktorých píšem v nadpise: darmo niekde uvidíte starú neaktuálnu cenu – ak sa fundament, hospodárenie firmy zhoršuje, budem klamať samého seba, ak sa budem presviedčať, že sa cena nepohla. Slováci aj Česi sa boja akcií, lebo ich cena kolíše. Ale je jasná a transparentná v každej sekunde, a akciu dokážete za túto cenu aj predať. Pri nekvalitných dlhopisoch sa vám to vôbec nemusí podariť, pritom žijete v ilúzii, že cena sa nehýbe.

Čo dodať na záver?

Zopakujme si hlavné princípy:

- Mali by sme poznať nielen ponukové ceny, teda ceny, za ktoré môžeme produkt kúpiť, ale aj ceny, za ktoré ich môžeme predať – ideálne je, keď spread medzi nákupnou a predajnou cenou je čo najnižší.

- Produkty, pri ktorých nevieme trhovú cenu a existujú alternatívy obchodované na burzách (napríklad spomínané certifikáty), kupujme na burzách.

- Mali by sme zisťovať, či za ceny, ktoré sú deklarované, vieme naozaj kúpiť alebo predať (či existujú tvorcovia trhu, aká je história obchodovania, akému okruhu potenciálnych kupujúcich sú tieto cenné papiere ponúknuté).

- V prípadoch, kde nesieme riziko straty zo zlyhania emitenta (ide najmä o dlhopisy) nepodliehajme ilúzii, že cena je stabilná – ak sa zhoršuje hospodárenie firmy, tá sa viac a viac zadlžuje, cena klesá, aj keď je neviditeľná.

A aby som neostal dlžný odpoveď, ako to dopadlo s tým maslom: jasné, že som sa prešiel, a kúpil som ho za 1,29 EUR.

Autor: RNDr. Miron Zelina, CSc., člen predstavenstva Privatbanky, a. s.